Hvordan fungerer det

Hvis databaseret investering virker så godt, hvorfor er der så ikke flere, der benytter sig af det?

| 15. marts 2023

Når jeg introducerer databaseret investering for nye personer, så er et af de første spørgsmål jeg ofte får: Hvis det fungerer så godt (giver et meget højt afkast), hvorfor er der så ikke flere, der benytter sig af strategien?

Det er et logisk spørgsmål – og en naturlig skepsis at have. Det var også en af de første tanker jeg selv havde, da jeg begyndte at læse om databaseret investering og så, hvordan strategierne over tid tydeligt overpræsterede børsen (det brede aktieindeks). Det føltes lidt som en hemmelighed, flere burde have fået øjnene op for.

Svaret er ret enkelt – og ganske logisk – når man dykker ned i det:

- Strategierne fungerer kun for relativt små investorer. Hvis der kommer for mange penge bag (f.eks. i form af store investeringsforeninger), så begynder aktiekurserne at blive manipuleret/påvirket af handlerne, og dermed får man ikke samme effekt.

- Det kræver tålmodighed. Strategierne slår børsen over en længere tidsperiode – dog ikke hver måned. Man er altså nødt til at have god portion tålmodighed, og ikke miste troen på strategierne, for at lykkes – og dermed få højere afkast end børsen.

Lad mig uddybe de to forklaringer i lidt flere detaljer.

Pengeaspektet og kursmanipulation

En forudsætning for de fleste databaserede strategier er, at markedet (og dermed aktier) ikke er perfekt værdiansæt. Den menneskelige faktor og psykologien i markedet gør, at ”forkerte” priser opstår – både for høje og for lave. Ved hjælp af analyser med store datamængder forsøger databaserede investeringsstrategier at identificere disse ”prisfejl” og udnytte dem – og dermed få et højt afkast.

Det er her pengeaspektet kommer ind i billedet. Når man skal udnytte ”prisfejl” i markedet, så er det nemlig ikke en fordel at forvalte en stor pose penge (f.eks. i form af en investeringsforening). Med en for stor kapital er risikoen, at pengene begynder at manipulere kurserne og derigennem muligheden for at drage fordel af ”prisfejlene”.

Yderligere fungerer mange databaserede strategier bedst på små og mellemstore virksomheder, eftersom de ikke er så gennemanalyserede. Her er der færre analytikere, der følger aktierne og sandsynligheden for ”prisfejl” er derfor større. Det gælder også for Stockmate porteføljen, hvor en stor del af aktierne udgøres af små og mellemstore virksomheder.

Helt logisk er kursmanipulationen endnu større i mindre aktier – og det er altså endnu sværere for store investeringsforeninger at drage fordel af eventuelle ”prisfejl”.

Tidsaspektet, tålmodighed og tro på strategien

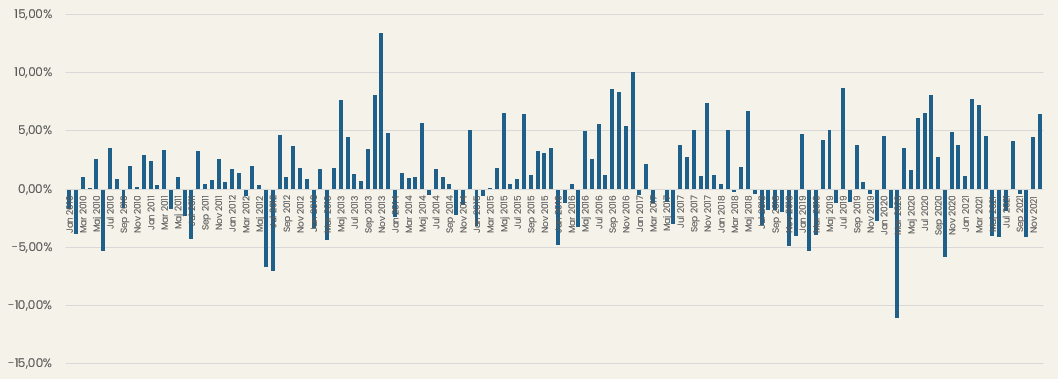

Som vi dokumenterede i vores store videnskabelige backtest har Stockmate porteføljen overpræsteret det brede nordiske aktieindeks (OMX Nordic GI) – dog ikke hver måned. I gennemsnit har vores modelportefølje givet et højere afkast i 2 ud af 3 måneder under testperioden (2010-2021) – og der har været perioder, hvor porteføljen har underpræsteret mange måneder i træk.

Det relative afkast måned-for-måned for Stockmate porteføljen sammenlignet med OMX Nordic GI under testperioden 2010-2021.

Det kræver altså en god portion tålmodighed og stærk overbevisning for ikke at miste troen på strategien, når man måned for måned ser, at billige indeksfonde klarer sig bedre. Det er også derfor, at vi anbefaler alle nye brugere at læse følgende artikler igennem inden man starter sin egen portefølje op:

En anden faktor – som bygger på argumentationen ovenfor – er, at store investeringsforeninger kontinuerligt er under pres for at vise et højt afkast til sine investorer. De fleste fonde måler deres præstation i form af bedre afkast end et sammenligningsindeks – og aflægger rapport hvert kvartal. Ved en længere periode af underpræstation (lavere afkast end indeks) løber investeringsforeningen en stor risiko for, at deres investorer begynder at trække pengene ud.

Den uundgåelige konsekvens bliver derfor, at en strategi, som kan underpræstere børsen over længere perioder, ikke egner sig særligt godt til en investeringsforening. Presset over hele tiden at vise høje afkast er for stor – og samtidigt er tålmodigheden fra deres investorer for lille.

Som privat investor har man altså en stor fordel og langt større chancer for at lykkes med databaserede investeringsstrategier end store investeringsforeninger med mange penge i ryggen.

Fordel for private investorer

På grund af størrelsen af den investerede kapital og tidsaspektet har man som privat investor en klar fordel i forhold til store investeringsforeninger, når det kommer til muligheden for at opnå høje afkast gennem databaserede investeringsstrategier.

Jeg kan også anbefale at læse bogen ”The Little Book That Still Beats the Market” af Joel Greenblatt, som understøtter ovenstående pointer. Han er også skaberen af Magic Formula, som er en af de mest omtalte databaserede strategier. Bogen er letlæst, og kommer med endnu flere logiske eksempler på, hvorfor strategierne er så effektive og hvorfor det kan være svært at følge dem.

Prøv Stockmate gratis i 2 uger

Herefter er prisen på medlemskabet fra 83 kr/måned.

Kan opsiges når som helst (ingen binding).

Kontakt os

Gratis nyhedsbrev

Skriv dig op til vores gratis nyhedsbrev, og få spændende blogindlæg om aktiemarkedet tilsendt på mail.

Risiko ved investering

Stockmates modelporteføljer skal ses som inspiration og ikke rådgivning. Vores historiske afkast er ingen garanti for fremtidige afkast. Investeringer involverer risiko, og din investering kan både stige og falde i værdi.

Stockmate ApS

(CVR-nr. 43824775)

Hillerødgade 2, 3. tv.

2200 København N